随着迪拜房地产通过区块链进行细分化,代币化实际上解决了什么问题--负担能力、访问能力还是幻觉?

目录

XRP Ledger上的Prypco Mint打开了迪拜部分房地产的大门

迪拜推出了一种进入世界上最昂贵房地产市场之一的新方式,不是通过降低价格,而是通过重新思考所有权本身的想法。

5月25日,迪拜土地部门推出了Prypco Mint,这是一个基于Ripple(XRP)Ledger的政府支持平台。该服务允许阿联酋居民购买法律认可的部分房地产包裹,起价为2,000迪拉姆,约合545美元。

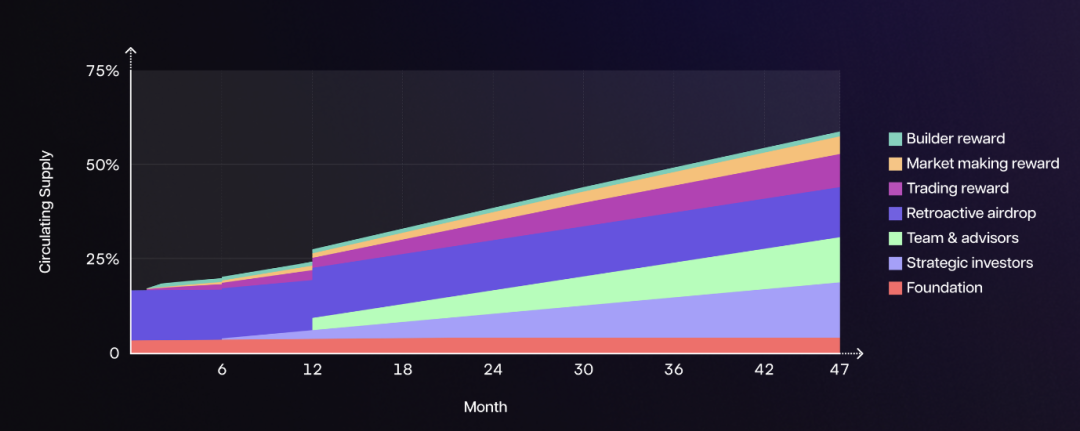

该计划旨在到2033年将价值高达160亿美元的房产代币化,为以前几乎无法获得该资产类别的小型投资者打开大门。

每个代币都直接与迪拜的官方财产登记处绑定,并代表有效的产权契约,解决了许多全球区块链财产企业尚未解决的差距。

该平台是与专注于资产代币化的英国金融科技公司Alt合作开发的,在迪拜虚拟资产监管局的监督下运营。

它目前正处于试点阶段,仅限于阿联酋身份证持有者,并在该市的房地产沙箱内运行,这是一个专为新房地产技术设计的测试环境。

DLD表示,如果试点按计划进行,该平台可能会在未来12至18个月内向国际投资者开放,但须获得监管机构的批准。

该项目是迪拜更广泛的《2033年房地产行业战略》的一部分,该战略旨在实现市场的数字化和现代化,同时使其更具包容性。

此次发布正值迪拜房地产需求创新高之际。根据2025年Henley & Partners财富报告,该市拥有81,200名百万富翁、237名百万富翁和20名亿万富翁。

对于大多数散户投资者来说,进入这个市场的机会仍然有限。Prypco Mint不会改变迪拜房地产行业的基本面,但它最终可能会提供一种合法、受监管的方式来参与该行业,而无需传统的资本障碍。

迪拜房地产令牌化和什么是令牌化

迪拜的房地产市场继续设定全球基准,不仅在规模上,而且在变化速度上。

仅2024年,该行业的交易额就达到了7610亿迪拉姆(约合2050亿美元),交易量同比增长36%,总价值增长20%。

包括房产交易和租赁协议在内的房地产手续总数达到278万笔,为迪拜历史上最高水平,比2023年增长了17%。

在此背景下,迪拜码头和商业湾等优质地区的吸引力正在不断上升。2025年初,这些地区的平均房价同比上涨12%,目前为每平方英尺2,300迪拉姆(626美元)。

在这些地区购买一整套公寓通常花费约500万迪拉姆(136万美元),这一水平使得大多数投资者无法直接拥有所有权。

通过代币化,相同的资产可以被拆分为更小的可交易单元。1%的股份现在需要50,000迪拉姆(13,600美元),而最低股份从2,000迪拉姆(545美元)起。

效率差距同样明显。迪拜的传统房地产交易可能会产生10-15%的管理费用,包括经纪人佣金、转让费和法律费用。关闭通常需要两到三个月的时间。

Prypco Mint的基于区块链的模型将这些成本降低至0.5%左右,并允许在10分钟内结算。智能合同实现了所有权发行和收入分配的自动化,消除了对中介机构的需求。

该平台还支持创收。迪拜码头等地区的租金收益率平均每年6-8%。价值10,000美元的代币化股票每年的收益可能在600 -800美元之间,并通过智能合同自动支付。

这些每月回报不仅仅提供现金流。它们创造了长期持有代币的理由,反映了传统财产所有权的行为,而不是投机性的数字翻转。

人口趋势又增加了一层。2024年迪拜外籍人口增长4.5%,达到890万人。这些居民中的许多人在这座城市长期扎根,但投资完全财产所有权的资本有限。

Prypco Mint提供了一条与其财务能力相匹配的进入途径,可能会为更广泛的细分市场解锁房地产准入,并吸引可能留在系统之外的资本。

全球平台正在制定早期参与规则

房地产代币化一直在全球市场悄然扩张,美国成为最活跃的地区之一。像RealT和Lofty这样的平台已经率先采用,专注于零售参与,而不是机构规模。

根据ScienceSoft的2025年报告,RealT已经在美国标记了970多处房产,提供低至50美元的入门点。

大约88%的用户投资低于5,000美元,这表明小规模投资者的强烈兴趣,他们希望在没有完全所有权或长期承诺的情况下进行房地产投资。

零售参与度的上升反映出人们对管理现实世界资产的区块链基础设施的信心不断增强。但该系统仍然面临关键摩擦点。

最大的问题之一是缺乏跨平台互操作性。一旦购买代币,将其转移或出售到发行平台之外仍然很复杂,并且通常受到限制。

一些金融机构正在开始解决这一限制。Swift与Chainlink以及花旗和纽约梅隆银行等银行合作,正在开发用于实现代币化资产的跨网络转移的系统,并旨在创建一个统一的层,用于在传统金融轨道和去中心化基础设施之间移动资产。

如果成功实施,此类框架可以改善流动性并简化跨平台交易或持有房地产代币的方式。

美国市场已经表现出强劲的势头。这种动力很大一部分不仅来自银行,还来自正在扩大所有权定义的另类投资平台。

例如,Parcl允许用户交易房地产价格指数风险敞口,而不是持有基础资产,将重点从财产所有权转向基于绩效的风险敞口。

此类资产类别正在成为代币化的主要候选者,特别是在私募市场的基金经理寻求实现资本来源多元化并减少对住宅物业的依赖之际。

尽管取得了这一进展,但监管仍然落后。在美国,关于代币化财产如何适应抵押贷款结构和更广泛的法律框架的问题正在减缓其采用。为了扩大代币化规模,这些法律和监管不确定性需要更明确的解决方案。

代币化迪拜房地产的回报

全球对代币化房地产的兴趣正在增强。德勤表示,到2035年,该市场可能从2024年的3000亿美元增长到4万亿美元,复合年增长率超过27%。

预计海湾合作委员会地区将为这一增长做出有意义的贡献。预计2025年地区房地产规模将达到4.67万亿美元,代币化格式可能会在未来交易中占据相当大的份额。

迪拜早期推动受监管的代币化平台,以及沙特阿拉伯出现的类似发展,可能有助于塑造这条道路。

投资机会的种类也在不断扩大。Prypco Mint专注于迪拜的零售和奢侈品部门,而美国- RealT和Lofty等平台提供住宅和租赁物业的机会。

其他地区也做出了贡献,欧洲度假屋、城市公寓和数据中心等替代资产进入代币化投资组合。

Securities等公司现在正在将这些房产捆绑到代币化房地产基金中,使投资者能够在资产类型和地区获得多元化的投资。

回报取决于细分。正如麦肯锡全球私人市场报告所指出的那样,2024年,数据中心的回报率为11.2%。与此同时,迪拜的优质房地产一直表现出5%至8%的年升值。

除了价格增长之外,代币化房地产还可以提供收入。租金收益通常作为股息分配给投资者,从而产生资本收益和被动回报的混合体。

然而,绩效因资产和策略而异。具有强大基本面(包括位置、需求和稳定入住率)的房产往往会提供更可靠的结果。

平台层也很重要。大多数代币化房地产平台收取1%至3%的年费,这可能会影响最终回报。

在尽职调查过程中应考虑收入分配结构、流动性选择、二级市场可用性和回购机制等因素。

局限性依然存在。虽然代币化提高了准入和运营效率,但二级市场的流动性仍然不平衡。如果没有活跃的买家,代币可能很难出售,而且价格发现仍然不一致。

与更广泛的加密基础设施的连接也会带来波动性风险。依赖原生代币或数字钱包的平台可能会看到与更广泛的市场走势相关的价值波动。

法律和税收框架仍在发展中。各个司法管辖区对代币化资产的分类方式各不相同,尤其是在资本收益、股息收入和投资者保护方面。

随着监管机构继续解决这些差距,环境预计将会成熟,但新规则可能会影响税收负担、国际参与以及平台和投资者的持续合规要求。

代币化房地产的吸引力不在于取代传统的财产所有权,而在于重塑谁可以参与以及如何参与。增长潜力显而易见,但成熟的市场仍将取决于明智的选择和现实的预期。